利子割引料とは、事業に関わる借入をした時に返済以外に発生した利子を払った時や、受取手形の割引料に対する勘定科目のことです。

個人事業主の方でも、飲食店など店舗での開業など多額の開業資金がかかる場合は、借入を行うことも少なくないと思います。参照:「開業時の資金調達方法6種類とメリット・デメリット」

借入を行えばたいていが利子も発生してくるでしょうから、その利子は経費にすることができるのです。

今回は、どのような支出が利子割引料にできるのか?利子割引料の仕訳や記帳方法はどうすればいいのか?と言った疑問に対して解説していきたいと思います。

| この記事で分かること |

| ❶ 利子割引料として経費にできる支払い ❷ 利子割引料を使った時の帳簿の付け方 ❸ 確定申告書の利子割引料の欄の書き方 |

帳簿作成がめちゃラクに!

クラウド会計ソフトを使えば、AIによる自動仕分けの帳簿作成や領収書をスマホで撮影するだけで金額・用途を自動取り込みしてくれるなど、面倒な会計作業を簡略化してくれます。しかも、自動で転記してくれるので複数の帳簿をわざわざ作る必要もナシ!これから帳簿作成をしようとしている方には大きな力になってくれるサービスです。無料お試し版がありますので、まずは実際に一度触って試してみてください。

無料でfreeeを試す

【初心者向け】とにかく簡単!使いやすい

無料でMFクラウドを試す

【簿記知識がある人向け】無料プランが充実

利子割引料とは?利子割引料になる支払いの例

冒頭でもお伝えしたように、利子割引料とは、事業用の借入をした時に支払った利子や受取手形の割引料に対する勘定科目です。

では、具体的にどのような支払いが利子割引料にできて、利子割引料にはどのような性質があるのかからご説明したいと思います。

事業で発生する利子の例

まず、利子割引料の「利子」の部分である利子についてはある程度どのようなものか想像は付くでしょう。具体的に事業で関わる利子には以下のような時に発生します。

- 開業資金・事業資金の借り入れ

- 自動車ローン

- 住宅ローン

端的にまとめると、お金を借りた時かローンを組んだ時の利子を利子割引料として経費にできるということが言えます。

事業で使っている分だけが経費にできる

ただ、気を付けるべきポイントが、あくまでも事業に関わる借り入れやローンであることです。

例えば、個人的な生活費を補てんするために消費者金融からお金を借りたり、家族用として自動車を購入した場合のローンは利子割引料にも経費にもできません。

しかし、少しでも事業で使っているのであれば利子の一部を家事按分して利子割引料にできます。例えば、自動車を購入して、事業とプライベートでだいたい半々で使っていたとすれば、利子の半分も利子割引料で経費にできるといった具合です。

【関連記事】

「家事按分のやり方まとめ」

ローンの元金は経費にできない

そもそも借入やローンを組む前に気を付けて欲しいことが、借り入れやローンで返済するお金(元金)は経費にできないということです。借りたお金を返しているだけですから、実際は損失もなく経費にできないことは理解できるかと思います。

例えば、自動車の購入などはローンで購入してしまうと利子分しか経費にできませんが、一括購入であれば購入資金も経費にできる場合があります。金額も大きでしょうから慎重に税理士などと相談の上賢く購入してください。

【関連記事】

「車関係で経費にできる支払いと知っておきたい減価償却と家事按分」

受取手形の割引料とは?

利子割引料の「割引料」に当たる受取手形の割引料ですが、聞きなれない方も多いかと思います。

受取手形の割引料を簡単に説明すると、手形の代金を支払い期限より前に受け取りたい時に、銀行に少し安く買い取ってもらって先に代金を貰うのですが、その時の差額(手数料)のことを言います。

受取手形の割引料は、支払手数料以外にも「手形売却損」や「支払割引料」の勘定科目を使うことも多いです。

利子割引料は消費税が非課税

利子割引料は消費税の課税対象になじまない資金の流れとして、消費税が非課税になっています。

利子割引料と支払利息の違い

利子割引料と似た勘定科目に、「支払利息」というものがあります。

利子割引料は、「利息」と「割引料」の大きく分けると2つの要素があるとお伝えしましたが、支払利息は借り入れやローンの「利子(利息)」で支払った金額のみの勘定科目です。

それ以外は大きな違いはありませんので、借り入れやローンの利子は支払利息で処理しても問題ありません。

ただ、後でご説明する確定申告書には、記入欄が利子割引料という名称になっていますのでお間違えの無いように。

利子割引料が発生した時の帳簿の付け方

それではこちらでは、利子割引料が発生した時の帳簿の付け方についてご説明したいと思います。

例として、自動車をローンで購入して10万円を返済、3,000円の利子が生じたとします。

その自動車を完全に事業でしか使っていない場合と、事業用とプライベート用半々で使っていて家事按分する時の2パターンを想定している帳簿を付けてみましょう。

利子を全額経費にする時の記帳方法

まず、利子の全額を経費にする時の帳簿の付け方は以下のようになります。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 借入金 | 100,000 | 預金 | 103,000 |

| 利子割引料 | 3,000 |

貸方でローンの元金と利息を合わせた103,000円が預金から引かれたということを記入し、借方でそれぞれ返済(借入金)と利子割引料に使ったということを記入します。

これだけでも問題ないのですが、摘要で元金や利息など、何の支払いなのか詳細を書いておくと後で分かりやすいでしょう。

利子を家事按分する時の記帳方法

一方で、一部を経費、一部を自腹(プライベートの支払い)とする時の帳簿の付け方は以下のようになります。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 借入金 | 100,000 | 預金 | 103,000 |

| 利子割引料 | 1,500 | ||

| 事業主貸 | 1,500 |

預金から103,000円が引かれた分と、借入金100,000円使われたことまでは同じですね。

利子が経費にする利子割引料と、プライベート用として支払う場合の事業主貸に分かれます。事業主貸とは、今回のように事業主個人のための支払いをした時の勘定科目で、経費にすることはできません。

【関連記事】

「事業主貸と事業主借の簡単な覚え方」

今回は、家事按分は半々の50%にしていますが、事業用として使っている割合が変わればここでの金額も変わってくることになります。

確定申告書の利子割引料の項目の書き方

「利子割引料」という言葉を確定申告の時に作成する、収支内訳書や青色申告決算書で目にしたという方も多いと思います。

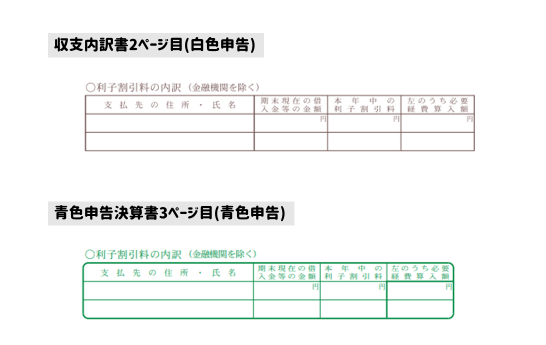

このように、白色申告で作る収支内訳書の2ページ目、青色申告で作る青色申告決算書の3ページ目にそれぞれ「利子割引料の内訳」という項目があります。

こちらに以下のようにして埋めていきましょう。

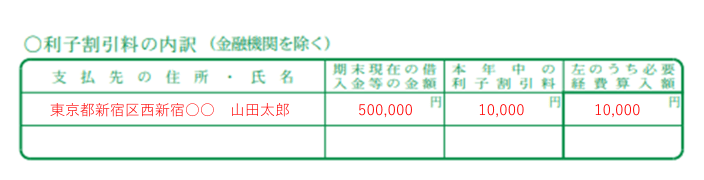

利子割引料の内訳の書き方

記入欄を見ただけで大抵は埋められるかと思いますが、利子割引料の内訳は上のように記入していきます。

- 「期末現在の借入金等の金額」→12月31日時点の借りている金額

- 「本年中の利子割引料」→1年で支払った利子の合計

- 「左のうち必要経費算入額」→利子のうち経費にした分

を記入します。

利子の全額を経費にした場合は②と③が同じ金額になりますが、家事按分をした場合は②と③の金額も違ってくるでしょうから間違えないように気を付けましょう。

金融機関からの借り入れやローンは書かなくてよい

「利子割引料の内訳」の横にも書かれていますが、銀行や消費者金融などの金融機関からの借り入れやローンを記入する必要はありません。

個人や金融機関以外の法人などから借り入れをして利子が発生した時のみ記入します。

まとめ

今回は、利子割引料についてご説明していきました。

事業を始める、継続するにあたって、どこかからお金を借りるという状況も出てくるかとお思います。

お金を借りたことによる利子は利子割引料として経費にすることができますので、今回お伝えした内容を頭のどこかに置いておいていただいて、しっかり経費漏れがないように申告しましょう。

帳簿作成がめちゃラクに!

クラウド会計ソフトを使えば、AIによる自動仕分けの帳簿作成や領収書をスマホで撮影するだけで金額・用途を自動取り込みしてくれるなど、面倒な会計作業を簡略化してくれます。しかも、自動で転記してくれるので複数の帳簿をわざわざ作る必要もナシ!これから帳簿作成をしようとしている方には大きな力になってくれるサービスです。無料お試し版がありますので、まずは実際に一度触って試してみてください。

無料でfreeeを試す

【初心者向け】とにかく簡単!使いやすい

無料でMFクラウドを試す

【簿記知識がある人向け】無料プランが充実