会社員時代は税金の算出や申告も基本的には会社がやってくれていたので、税金についてあまり意識したことがないかと思います。

しかし、個人事業主になったら、税金の計算・申告・納付など基本的には自分でやらなくてはなりません。

いずれは税理士などにお任せして良いとは思いますが、開業したての方は、なるべく支出を減らすために自分で税金周りの処理をする方も少なくないでしょう。

決して一人だけでできない内容ではないので、今回は個人事業主のために

- 税金の種類

- 計算方法

- 納付期限

- 節税方法

についてご説明していきたいと思います。しっかり理解して、賢く税金と関わっていきましょう。

PCやスマホだけでOK!

「弥生のかんたん開業届」を使えば、開業届を無料で簡単に作成できます。

❶会計ソフトで有名な「やよい」が提供

❷登録から書類提出まで完全無料で使える

❸知識ゼロでもカンタンに出来上がる

❹正確でミスがない書類ができる

❺開業に必要な他の書類も一緒に提出できる

5分で開業届を作る

利用はアドレス入力とパスワード設定だけ

個人事業主が関わってくる4つの税金

まず、個人事業主の方が関わってくる税金には

- 所得税

- 住民税

- 個人事業税

- 消費税

の4つがあります。それぞれどのような税金なのかを以下で詳しく解説していきます。

所得税|税率5~45%(累進課税)

個人事業主の方にとって、一番ウェイトが大きくなる税金です。その名の通り所得に対して発生する税金ですね。

計算方法は後で詳しく解説しますが、収入から必要経費と各種控除を引いた額が課税対象となります。

そこに所得税の税率をかけますが、所得税の税率は累進課税となっていて、所得が上がれば上がるほど税率も上がる仕組みになっています。

会社員時代も給与所得として納税していたでしょうから、なにかと関わりのある税金です。

所得税の種類

所得税はさらに10種類に区分することができます。会社員時代の給料は『給与所得』でしたが、個人事業主での収入となれば、『事業所得』になることがほとんどです。

| 区分 | 内容 |

| 利子所得 | 預貯金や公社債の利子や公社債投資信託などの利益分配時の所得 |

| 配当所得 | 株主や法人などから受け取る配当や上記以外投資信託での利益分配の所得 |

| 不動産所得 | 不動産の権利者が貸付けを行った際に発生した所得 |

| 事業所得 | 農業・漁業・製造業・卸売業・小売業・サービス業などで生じる所得 |

| 給与所得 | 勤務先から受ける給与や賞与などの所得 |

| 退職所得 | 勤務先から受ける退職手当や厚生年金基金などの一時金の所得 |

| 山林所得 | 山林の伐採や立木の譲渡によって生じる所得 |

| 譲渡所得 | 土地・建物・ゴルフ会員権などの資産を譲渡することで生じる所得 |

| 一時所得 | 上記以外で、営利目的の継続的行為から生じた所得

・懸賞や福引の賞金など、競馬や競艇の払戻金 |

| 雑所得 | 上記以外の所得

・公的年金など |

住民税|税率約10%

住民税も会社員時代から納めていた税金です。確定申告をしていれば、自分で計算・申告をしなくても6月ごろに役所の方から通知書が届きます。

厳密には住民税は『都道府県民税』と『市区町村民税』に分かれており、さらに『均等割』と『所得割』で納税額が決まります。

均等割は自治体によって金額が決まっており、所得割は課税対象額から決められた割合をかけて納税額が決まります。住民税全体でだいたい課税対象の10%程度が納税額になります。

住民税の大部分を占める所得割の算出にも所得が反映されますので、課税所得を下げることで住民税も下げることが可能になります。

納付方法は、一括払いと年4回の分割払いから選ぶことができます。

個人事業税|税率5%(控除あり)

個人事業税は事業主控除290万円があるため、発生しない個人事業主の方も少なくありません。

収入から

- 必要経費

- 各種控除

- 事業主控除290万円

を引いた額が課税対象になります。

また、税率は事業内容によって変わり、そもそも法定業種以外は個人事業税が関係ありません。ただ、一般的な職業の方は個人事業税5%になることがほとんどでしょう(このことについては後述します)。

納税額の算出は都道府県が行ってくれ、課税対象の方には8月ごろに都道府県から通知が届きます。納税対象者以外には通知は届きません。

消費税|税率8%(免税事業者がある)

いつもお店で払っている消費税ですが、個人事業主になれば税務署に納めなければならないケースがあります。消費税の場合も、課税売上高が1,000万円を超えた場合にしか対象(課税事業者)になりませんので、課税対象になるという方も少ないかと思います。

また、開業してから2年間は売上が1,000万円を超えていても消費税は免除されます。

免税事業者でも消費税の請求は可能

消費税を納付していない方でも、自分の商品・サービスを税込価格で販売している個人事業主の方も多いと思います。

結論を言いますと、消費税を納めていない個人事業主の方でも税込価格での販売は可能です。

仕組みとしては、一旦税務署の代わりに消費税を預かるものの、売上高が1,000万円を超えなかったので税務署への納税を免れたというイメージです。

個人事業主は税金以外にも社会保険も自分で支払う

そして忘れてはならないものが、国民健康保険や年金などの社会保険の保険料。

本記事は税金をメインでお伝えしていきますので、詳しく知りたい方は下のリンク先を見てほしいのですが、結論を言うと、会社員時代に払っていた(給料天引きされていた)保険料とほとんど変わりない割には保障される内容がかなり下がります。

保険料の金額は、各種控除を引く前の所得に対して11%ほどの国民健康保険料と月々15,000円程度の年金保険料(基礎年金)がかかります(年齢・世帯数・管轄の自治体などによって変わりますし、限度額もあります)。

所得が400万円の方は、だいたい年間60~70万円程度が社会保険料となります。もちろん、税金とは別の支払いです。

税金は何とか納めて一安心と思ったら、保険料の徴収で生活が苦しくなったなんてことにならないようにこちらも頭に入れておきたいところですね。

【関連記事】

「個人事業主が知っておくべき社会保険の仕組みと保険料」

PCやスマホだけでOK!

「弥生のかんたん開業届」を使えば、開業届を無料で簡単に作成できます。

❶会計ソフトで有名な「やよい」が提供

❷登録から書類提出まで完全無料で使える

❸知識ゼロでもカンタンに出来上がる

❹正確でミスがない書類ができる

❺開業に必要な他の書類も一緒に提出できる

5分で開業届を作る

利用はアドレス入力とパスワード設定だけ

個人事業主の税金計算方法と税率

こちらでは、上記でお伝えした税金の税率と計算方法について触れていきたいと思います。

所得税の税率と計算方法

まずは、所得税の税率と計算方法です。所得税は累進課税となっていますので、課税対象が増えれば増えるほど税率が上がります。それに伴い控除額も増えていきます。

所得税の税率

| 課税対象の所得 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円~330万円 | 10% | 97,500円 |

| 330万円~695万円 | 20% | 427,500円 |

| 695万円~900万円 | 23% | 636,000円 |

| 900万円~1,800万円 | 33% | 1,536,000円 |

| 1,800万円~4,000万円 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得税の税率と控除額は上の通りです(平成27年分以降)。所得税に限らず、税金は数年間隔で変更になることが多いので、実際に計算する際には税理士さんに確認するか、国税庁のホームページもチェックしましょう。

参考:「所得税の税率|国税庁」

所得税の計算方法

基本的な計算式は

です。この『課税所得額』は、その他の控除を引いた後の金額となります。では、実際に数字を当てはめてみて所得税の納税額を計算してみましょう。

≪課税対象500万円の場合≫

500万円に対する所得税の金額は572,500円。控除を引いての比率を出すと、500万円に対して11.45%が税金になっています。

≪課税対象1,000万円の場合≫

1,000万円の所得税金額は1,764,000円。控除を引いた後の比率を出すと、1,000万円に対して17.64%。

税率が上がれば控除額も上がるとはいえ、それでも納める税金の比率は上がってきますので、いかに課税対象となる所得を他の控除や経費計上などによって下げていくかが大事になります。

住民税の税率と計算方法

住民税には所得税のような累進課税ではありませんので、税率が一律で決まっています。また、均等割と所得割の合計を納めることになります。

| 概要 | 金額 | |

| 均等割 | 固定で決められた金額 | 5,000円前後 |

| 所得割 | 所得に対しての割合 | 都道府県民税:6%前後 市町村民税:4%前後 |

住民税の税率はこのようになっていますが、計算は行政が行ってくれますので大体10%が住民税になるんだということを覚えておけば良いでしょう。

均等割と所得割の数字は自治体により若干変わりますが、一番高い市町村と安い市町村の差額を見ても0.5%程度なのでそこまで気になるものでもないかと思います(ちなみに対象所得1,000万円で住民税5万円の違い)。

個人事業税の税率と計算方法

個人事業税は290万円の事業主控除があり、それを下回れば課税対象にはなりません。税率は業種によって変わってきます。

個人事業税の税率

| 区分 | 税率 | 概要 |

| 第1種事業 | 5% | 物販やサービスなど大抵の業種がこちらに該当する |

| 第2種事業 | 4% | 畜産、水産業など |

| 第3種事業 | 5% (3%) |

士業およびデザインや美容業など (マッサージ、鍼灸などのその他医業は税率3%) |

参考:「個人事業税|東京都主税局」

詳しくは、「東京都主税局」などの公的機関のサイトなどを見てほしいのですが、ほとんどの方が第1種か第3種に該当して、税率5%になるかと思います。

個人事業税の計算方法

個人事業税の計算は以下のように求めることができます。

繰り返しますが、個人事業税には事業主控除の290万円がありますので、対象となる所得が290万円以下であれば個人事業税の納税は必要ありません。

≪所得500万円|飲食店経営の場合≫

この場合の個人事業税は10万5千円です。事業主控除があり税率もそこまで高いわけではないので、所得税・住民税に比べると負担は少ないですが、会社員とは違う個人事業主だからこそ納めるべき税金となります。

消費税の税率と計算方法

消費税の税率はご存知の通り8%です(2017年11月現在)。そして、上記でもお伝えしたように、

- 開業してから2年間

- 課税売上高が1,000万円以下

いずれかの方は、そもそも消費税の納税義務は発生しません。上に該当しない方は、以下の計算式で消費税の納税額を求めていきます。

消費税の計算方法

消費税の計算方法は他とは違い、受け取った消費税から経費などで支払った消費税を引いた金額を納税することになります。

例えば、年間の売上が2,000万円(税込2,160万円)だとして、仕入れに1,000万円(税込1,080万円)かかったとすると

80万円の消費税を国に納めることになります。

個人事業主の税金の全体の計算例

ここまで個別の税金に対しての計算方法でしたが、こちらでは所得や事業パターンをいくつか想定して、合計で国に納める必要がある税金(+社会保険料)の金額をシミュレーションしてみたいと思います。

なお、家族構成や納税地・年度によって具体的な金額は変わってきますので、あくまでも参考程度に留めていただければと思います。

なお、ここでの『所得』とは、収入(売上)から必要経費や控除を引いた後の『課税所得』のことで説明します。また、国民健康保険の計算は『総所得金額等』(収入-経費-基礎控除)に所得割を掛けたもので計算しますが、人によって違いが生じるので11%で計算します。

所得200万円:小売業の場合

では、まず課税所得200万円の小売業の方が年間にかかる税金の大まかな計算をしてみましょう。

各税金及び上でもお伝えした社会保険も合わせると以下のようになりました。

| 税金の種類 | 計算 | 納税額 |

| 所得税 | 200万円×10%-97,500円 | 102,500円 |

| 住民税 | 200万円×10% | 200,000円 |

| 個人事業税 | 200万円-290万円×5% | マイナスのため0 |

| 消費税 | 課税対象1,000万円以下なのでなし | 0 |

| 国民健康保険※ | 300万円×11% | 330,000円 |

| 国民年金※ | 15,000円×12ヶ月分 | 180,000円 |

| 合計 | 812,500円 |

※国民年金は固定ですが、年によって違うので15,000円で想定

ざっと計算すると、年間812,500円が税金と社会保険料となります。

お伝えのように、必要経費と各種控除(100万円ほど)がもともと引かれている課税金額での納税額ではありますが、それでも結構大きな金額が税金によって徴収されてしまいますね…。

所得500万円:インターネット事業の場合

もう少し所得を上げて計算してみましょう。

| 税金の種類 | 計算 | 納税額 |

| 所得税 | 500万円×20%-427,500円 | 572,500円 |

| 住民税 | 500万円×10% | 500,000円 |

| 個人事業税 | 500万円-290万円×5% | 155,000円 |

| 消費税 | 課税対象1,000万円以下なのでなし | 0 |

| 国民健康保険※ | 600万円×11% | 660,000円 |

| 国民年金※ | 15,000円×12ヶ月分 | 180,000円 |

| 合計 | 2,067,500円 |

※国民年金は固定ですが、年によって違うので15,000円で想定

課税所得が500万円になると税金・保険料を合わせて200万円前後になってきます。一度にまとめて徴収されるわけではありませんが、これくらいの税金・保険料が合計で必要になることは覚悟しておかなくてはなりません。

所得1,200万円:飲食店(開業から4年目)

さらに、消費税まで課税した場合の金額も想定してみます。

| 税金の種類 | 計算 | 納税額 |

| 所得税 | 1,200万円×33%-1,536,000円 | 2,424,000円 |

| 住民税 | 1,200万円×10% | 1,200,000円 |

| 個人事業税 | 1,200万円-290万円×5% | 455,000円 |

| 消費税 | 288万円-192万円※ | 960,000円 |

| 国民健康保険 | 1,300万円×11% | 770,000円※ |

| 国民年金※ | 15,000円×12ヶ月分 | 180,000円 |

| 合計 | 5,989,000円 |

※国民健康保険料には限度額があるので、限度額程度の金額を想定

※国民年金は固定ですが、年によって違うので15,000円で想定

課税所得が1,000万円と開業から4年目ということで約100万円分の消費税も発生しています。消費税の額だけでもかなり大きなものになってきますので、この辺りの金額から法人化を考えて始める個人事業主の方も多いことでしょう。

PCやスマホだけでOK!

「弥生のかんたん開業届」を使えば、開業届を無料で簡単に作成できます。

❶会計ソフトで有名な「やよい」が提供

❷登録から書類提出まで完全無料で使える

❸知識ゼロでもカンタンに出来上がる

❹正確でミスがない書類ができる

❺開業に必要な他の書類も一緒に提出できる

5分で開業届を作る

利用はアドレス入力とパスワード設定だけ

個人事業主の税金申告と納付期限・納付方法

いかがでしょうか。個人事業主の方にかかってくる税金についておおよそ理解していただけたでしょうか。

こちらでは、さらに具体的に申告方法や納付期限、納付方法などについてもご説明していきたいと思います。

全ての税金の申告は確定申告で

まず、税金の申告方法ですが、これは確定申告によって一括で行います。毎年2月15日から3月15日までの間に確定申告を行いましょう(曜日によって若干変動あり)。

そして、住民税と個人事業税に関しては、確定申告での内容をもとに自宅に納付通知書が届きますので、それに従って納付をしましょう。

以下では所得税と消費税の納税期間と納税方法についてお伝えします。

所得税と消費税の納税方法

所得税や消費税は

- 銀行口座からの振替納税

- 現金に納付書を添えて納付

- ネットバンキングでの納税

いずれかの方法で納税することが可能です。

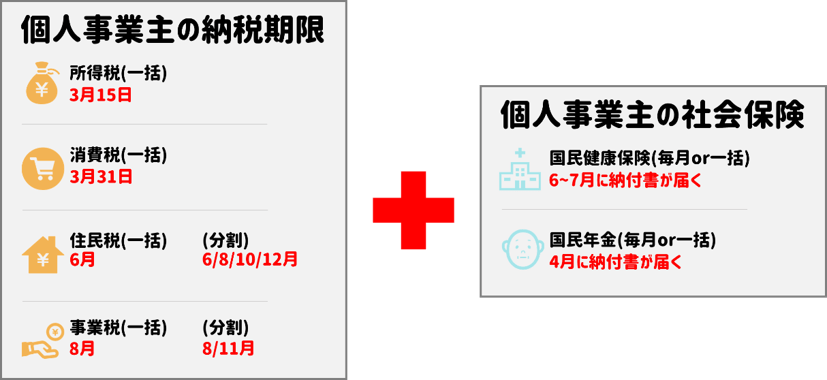

それぞれの税金の納付期限

それぞれの税金の納税期限をまとめると上のようになります。

一番早い納税は、所得税と消費税ですね。この2つは、原則一括納付で税率も高いので、税金分の確保をあらかじめ準備しておくようにしましょう。

住民税と個人事業税は分割払いも可能で、年の後半からの納付になりますが、それでもある程度の金額が必要になってきますので、やっぱり資金には余裕を持っておくことが大事です。

さらに、上でも説明した健康保険料と年金保険料(一括or毎月)も納めることになります。

| ※2020年の納税については、新型コロナウイルス感染症の拡大防止のため、『所得税』『消費税』の納付期限が4月16日(木)まで延長となりました。国税庁 |

所得税の納付期限

| 所得税 | 3月15日 |

所得税は前年の収支を確定申告してから、すぐに納めることになります。つまり、確定申告が遅れてしまうと、追徴課税が発生してしまうのです。

消費税の納付期限

| 消費税 | 3月31日 |

次に納付期限が早いのは消費税です。3月31日までに納付をしましょう。

住民税の納付期限

| 住民税 | 6月・8月・10月・翌年1月の4回or6月に一括納付 |

住民税は6月上旬になると通知書が自宅に届けられます。それに従い、6・8・10・翌1月の4回払いで納付するか、6月に一括で納めるかを選択します。

個人事業税の納付期限

| 個人事業税 | 8月・11月の2回or8月に一括納付 |

8月になると自治体から個人事業税の納付書が送られてきます。個人事業税は8月と11月の2回に分けた納付か、8月の1活納付が選択できます。

税金が納められないときにやっておくこと

特に所得税と消費税は、納税期限も早く一括納付になりますので、「納める税金分が足りない…」という方も出てきてしまうかもしれません。

何かしらの事情で税金が納められない場合、猶予制度で1年以内の分割納付にしてもらえる可能性があります。

ただし、災害や盗難被害、納税者や家族に傷病があった場合、事業の廃止・休止などの事業がある場合に限ります。

いずれにしても申請が必要になってきますので、納める税金が足りない事態になってしまったら速やかに税務署に相談するようにしましょう。

税金を納めずにいた場合のデメリット

もし、足りないからと納税をせずにいた場合どのようになるのでしょうか?

まず、納付期限を超えてしまった場合、延滞税として通常の税金よりもさらに高額な税金を納めなければならないようになってきます。

それでも納税を無視していた場合、督促状が送られてきて、最悪の場合差押えなどの対処をされることもあり得ます。

納税は国民の義務ですし、特に事業をやっている場合は事業への悪影響も起こり得ますので、納税はきちんとするようにしましょう。

もし万が一納める税金が足りないという場合は早めに税務署に相談です。

PCやスマホだけでOK!

「弥生のかんたん開業届」を使えば、開業届を無料で簡単に作成できます。

❶会計ソフトで有名な「やよい」が提供

❷登録から書類提出まで完全無料で使える

❸知識ゼロでもカンタンに出来上がる

❹正確でミスがない書類ができる

❺開業に必要な他の書類も一緒に提出できる

5分で開業届を作る

利用はアドレス入力とパスワード設定だけ

個人事業主が税金を抑えるためのポイント

このように、何かとかかってくる個人事業主の税金。できることなら少しでも少なくしたいところが本音ですね。

最後に、個人事業主の方が節税するために知っておきたいことをまとめました。より詳しくは「個人事業主のための4つの節税術」も併せてご覧ください。

経費としてきちんと計上する

このように、個人事業主に関わってくる税金には所得に左右されるものが多いです。

当たり前のことですが、確定申告で所得を低く申請することができればそれだけ税金も低くなってきますから、抜け漏れが無いようにキチンと申告しましょう。

- 家賃

- 電話・インターネット料金

- 電気代

- 自動車関連の支払い

などは、個人で使っていても家事按分して一部を経費にすることもできますので、確定申告前にきちんと見直しておきましょう。

青色申告で行う

意外に多いのが、「面倒だから」「難しいから」と、白色申告で確定申告を済ませてしまっている人です。

青色申告にするだけで控除が増えるなど、税制上の恩恵はかなり多くなりますのでめんどくさがらずに青色申告をするようにしましょう。

青色申告にすることでの節税効果

▼控除が増える

青色申告に切り替えるだけで青色申告特別控除が増えますので、それだけで節税に繋がります。

▼赤字があれば繰り越せる

赤字があった場合、翌年に繰り越すことができます。赤字分は所得から差し引くことができますので、結果的に節税になります。

▼家族に青色専従者給与として給与が払える

家族に事業を手伝っている場合、青色専従者として給与を支払うことが可能になります。支払った給与は経費になりますので所得も下がります。

▼30万円未満の少額減価償却資産が一括計上できる

本来であれば10万円以上の固定資産を購入した場合、少額減価償却資産として数年に分けて経費計上する必要があります。青色申告にすれば30万円までに金額が増えますので、節税もしやすくなってきます。

▼貸倒引当金が計上できる

売掛金や未収入金を回収できない場合、未回収の5.5%までを貸倒引当金として繰り入れることが可能になります。

保険・共済に入って控除を受ける

個人事業主はもしもの時の保障が会社員に比べると少ないので、保険や個人事業主独自の共済などに加入しておくことをおすすめします。

さらには保険料を経費として計上することもできますので、節税効果が大きいこともあるのです。

節税に繋がる保険としては、

- 経営セーフティ共済

- 小規模企業共済

- 個人型確定拠出年金

などがあります。

法人化する

個人事業主の方の節税方法最終手段は、法人化してしまうことです。

税務上のメリットも多いので、消費税が関わってくる程の売上が出てきたり、従業員が増えてきたような場合は法人化も検討しましょう。

まとめ

いかがでしょうか。このように個人事業主の方には多くの税金が関わってきます。

会社員の頃も税金は納めていたのですが、会社が処理をしてくれていたので、あまり気にならない部分だったかもしれませんが、個人事業主として事業を行うのであれば、必ず知っておきご自身でも工夫をしながら税金を抑えてきましょう。

さらには確定申告や会計などの業務も増えてきます。1人でやることが一番お金もかからないのですが、ご自身の事業に集中するためにも税理の相談や事務の人を野党などして、他人に任せられる部分は任せて、ご自身事業に集中していきましょう!

PCやスマホだけでOK!

「弥生のかんたん開業届」を使えば、開業届を無料で簡単に作成できます。

❶会計ソフトで有名な「やよい」が提供

❷登録から書類提出まで完全無料で使える

❸知識ゼロでもカンタンに出来上がる

❹正確でミスがない書類ができる

❺開業に必要な他の書類も一緒に提出できる

5分で開業届を作る

利用はアドレス入力とパスワード設定だけ