退職をしたら今まで会社員として給料から引かれていた税金も自分で納める必要が出てくることがあります。

退職後に納める必要がある税金は「所得税」と「住民税」です。

今回は、どのような場合に退職後の税金を納める必要があって、いくらくらいの税金になるのか?を解説していきたいと思います。

退職後の方は、今回の税金の内容も理解した上で、納める必要がある税金分もある程度手元に残しつつ転職活動や独立開業などをしていっていただければと思います。

| この記事で分かること |

| ❶ 退職後に自分で納める税金 ❷ 退職後に自分で納める社会保険料 ❸ 各支払いの大まかな金額と支払い期限 |

無料で確定申告がすぐ終わる

クラウド会計ソフト『やよいの確定申告』は、確定申告を無料で簡単に終わらせることができます。退職後に初めて確定申告をされるという方にも、確定申告をラクに終わらせてくれるツールとして手助けしてくれることでしょう。特に独立開業などで今後も確定申告と毎年関わっていく方は一度便利な確定申告ソフトを試してみて欲しいです。白色申告なら完全無料で登録するだけで簡単に使えますので、ぜひ一度お試しください。

無料でやよいを試す

登録はアドレス入力とパスワード設定だけ

退職後に自分で手続きする必要がある税金2種類

冒頭でもお伝えしましたが、退職後に関わってきて自分で納付しなくてはいけない可能性がある税金は「所得税」と「住民税」の2つです。

まず初めに、それぞれがどのような税金で、退職後にどうなっていくのか(徴収されるのか?いくらくらいになるのか?など)をお伝えしたいと思います。

所得税|退職後は戻ってくる可能性も高い

まずは所得(収入)に対して課される税金が所得税です。所得税は累進課税で、所得が増えるほど税率も上がることになります。

所得税に関しては、会社を辞めるタイミングやその後再就職をしたかどうかで納める税金も変わります。人によっては払い過ぎていた所得税が返ってくる場合もありますので、該当する方はきちんと確定申告をしておきましょう。

所得税は累進課税

お伝えの通り、所得税の税率は累進課税となっており、所得額に応じて税率が決まります。

| 課税対象の所得 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円~330万円 | 10% | 97,500円 |

| 330万円~695万円 | 20% | 427,500円 |

| 695万円~900万円 | 23% | 636,000円 |

| 900万円~1,800万円 | 33% | 1,536,000円 |

| 1,800万円~4,000万円 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得が増えるにつれて控除額も大きくはなりますが、その分税率も上がって税金も大きくなります。

【関連記事】

「所得税」

確定申告で所得税が戻ってくる可能性も

ただ、安心していただきたいことは、所得税に関しては、会社員に属している時に前払いのような形ですでに税金を納めています。

ですので、退職後にいきなり高額な所得税の徴収がされるということはまず無いでしょう。

逆に、年間の給与を基に予め予想された所得税を毎月給与天引きで納めていたので、納め過ぎていた所得税が戻ってくることも多いです。

どのような方が所得税の納付・返還の手続きをする必要があるかと言うと、退職してから年末調整をせずに年を明けた方です。

会社員時代は、毎年12月ごろに会社で年末調整をしていたと思いますが、退職前の会社でも転職後の会社でも年末調整をせずに年を越したのであれば、ご自身で確定申告をしましょう。

年末調整と確定申告の違い

毎年、会社に属していたことにやっていた年末調整は、この所得税の調整や民間保険料などを控除するための手続きです。

この年末調整は、言わば会社が代理で行ってくれている確定申告のことで、これをやらずに年を越した場合、確定申告をやっていないことになります。

退職後の確定申告をやっていないと、払い過ぎていた所得税の返還もできませんし、仮に税金を納める状況になっていたとしても無視することはできず、後々未納の税金が請求されることになります(しかも追徴課税という追加の延滞料金のような税金付きで)。

繰り返しますが、退職後に年末調整をせずに年を越した方は確定申告の手続きをお忘れなく。

退職後の確定申告であれば、普通に事業をやっている場合の確定申告よりもかなり簡単に終わらせることができます。詳しくは以下の記事も参考にしてみてください。

【関連記事】

「退職後の確定申告は税金が戻ってくる可能性大!必要書類と書き方まとめ」

所得税の納付や返還方法

退職後に所得税の納付をするにも返還請求をするにも確定申告を行います。

確定申告の時期は2月15日から3月15日の間ですが、税金を取り戻すための「還付申告」は、年が明けた1月1日から可能です。

やり方も普通の確定申告に比べるとかなり簡単で、退職時に貰ったはずの源泉徴収票と民間保険に加入していれば、10~11月ごろに送られてくる控除証明書で記入されている金額を申告書に記入、添付して税務署に提出するだけです。

戻ってくる所得税があれば、振込口座を記入する項目があるので、そちらに振り込まれるか、税金を納める場合は税務署で納付することもできます。

具体的に申告書のどの項目をどのように埋めていくかは以下の記事を参考にしてみてください。

【関連記事】

「退職後の確定申告で必要な書類」

「退職後の確定申告書の書き方」

無料で確定申告がすぐ終わる

クラウド会計ソフト『やよいの確定申告』は、確定申告を無料で簡単に終わらせることができます。退職後に初めて確定申告をされるという方にも、確定申告をラクに終わらせてくれるツールとして手助けしてくれることでしょう。特に独立開業などで今後も確定申告と毎年関わっていく方は一度便利な確定申告ソフトを試してみて欲しいです。白色申告なら完全無料で登録するだけで簡単に使えますので、ぜひ一度お試しください。

無料でやよいを試す

登録はアドレス入力とパスワード設定だけ

住民税|自分で納める必要がある場合がほとんど

所得税は税金が戻ってくる可能性もあるということで前向きになれたかもしれませんが、もう一つの住民税については、所得税と違って会社での納付のサイクルも違うため退職後に請求される可能性が高いです。

住民税の税率は約10%

まず、住民税の税率ですが、厳密に言うと都道府県民税と市町村民税に分かれており、合計するとどこの自治体(都道府県)でもだいたい10%になります。

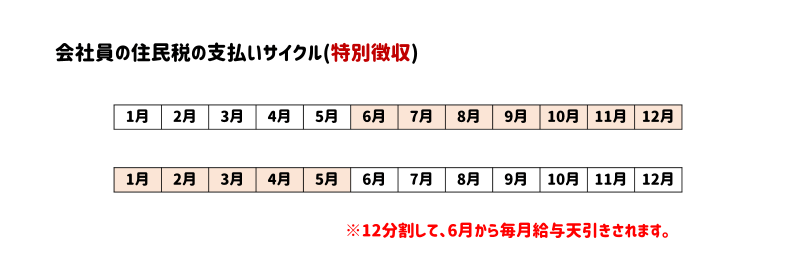

会社員時代は、この10%の住民税を12分割して毎月給与天引きされていた形になります。

住民税の納付のサイクル

会社にいたころの住民税の支払いサイクルは、前年の所得を基に住民税が決まり、6月の給与から毎月給与天引きされるようになります。

つまり会社を退職したタイミングで納付額が少し変わります。

▼6月~12月に退職した場合

6月以降に退職した場合は、すでに特別徴収での住民税納付が始まっていますので、来年5月まで特別徴収で納める予定だったが住民税の残りを自分で納付する形になります。

例えば、10月退社で10月の給与まで住民税が天引きされていたら、残りの11~翌年5月までの住民税を自分で納める形です。

今まで住民税が月に2万円引かれていたのであれば、後14万円程度の住民税(7ヵ月分)が残っているということになりますね。毎月給与天引きされていた住民税は、給与明細に記入されているはずですので、そちらを参考にすると良いでしょう。

納付方法は、毎月役所から納付書が送られてくる分割の納付書払いも可能ですし、退職時にまとめて納付することも可能です。会社の給与担当者か役所に相談して決めることができます。

▼1月~5月に退職した場合

1~5月に退職される方は、特別徴収の残りの住民税を一括で退職時に納付することになります。そこそこの金額にもなりますので、資金には余裕を持っておくことをおすすめします。

また、6月1日時点に再就職できていた場合は、再就職先で再び給与天引きという形で住民税も納付していきますが、6月1日時点で会社に属していなければ、住民税の納付書も個人で納付することになります。

自分で納付(普通徴収)の場合、前年の課税所得×約10%を1年に4分割で納付します(一括納付も可能)。例えば、前年の課税所得が300万円だった場合、合計約30万円、4分割すれば1回あたり約7万5千円が徴収されるのです。

合計の住民税の額は変わりませんが、一度に納める額も大きくなりますので、いずれにしても退職したのであれば住民税の余裕は持っておきたいところです。

退職後に税金以外で支払う料金と手続き

以上が退職後に自分で納付や手続きをする可能性がある税金についてでした。

しかし、退職後に今までと変わる公的な支払いは税金だけではありません。給与から天引きされていたものには、「健康保険」と「年金」があります。

こちらでは、退職後の健康保険や年金で変わることについて簡単にご説明したいと思います。

健康保険|会社に属しない期間が長ければ手続きを!

会社員のころは、協会けんぽや組合健保など、会社が属する健康保険に加入していましたが、退職すれば当然その健康保険からも外れます。

では、退職後の健康保険はどうなるのか?と言うと、通常は個人事業主などが加入する国民健康保険に加入することになります。

ただ、転職のための一時的な無職期間であれば、グレーゾーン的に何も手続きをしなくても健康保険の保険料が発生しない場合もあります。

この、“一時的”とは、退職日の翌日から14日間です。14日前後であれば、国民健康保険などの加入手続きをしていなくても、「再び就職した」などの言い分が通りますが、国民健康保険の手続きは原則退職日の翌日から14日間です。

14日を超えたら国民健康保険に加入できないわけではありませんが、保険証は手元に無いのにしっかり保険料だけは発生している状態になってしまいます。

退職後に2週間以上、働かない期間(もしくは個人事業主になる方)は、きちんと国民健康保険の加入、もしくは任意継続の手続きをするようにしましょう。手続きは市区町村の役所で行います。

国民健康保険になれば扶養もなくなる

そして、国民健康保険の大きなデメリットが扶養という概念が無くなることです。

国民健康保険の保険料は大半が所得割で所得に応じて決まりますが、一部均等割と言って固定で保険料が発生します。

つまり専業主婦(主夫)の配偶者や小さくてまだ働いていないお子様がいても、それぞれ保険料が発生するのです。

例えば、専業主婦とお子様1人であれば、だいたい年間で10万円ほどの均等割になりますので、毎月数千円の国民健康保険料が上乗せになります。

前職で扶養に入っていた家族の方がおられるのであれば、健康保険の任意継続をおすすめします。

任意継続は、退職日の翌日から20日以内という決まりがあり、それを超えると国民健康保険になってしまいますので、速やかに手続きをするようにしましょう。

参考:「任意継続の加入手続きについて|協会けんぽ」

国民健康保険料の目安

国民健康保険料については、都道府県で変わってきますので一概には言えませんが、だいたい所得額の10~11%くらいが年間の保険料になります。

ですので、前年の所得が400万円だった方は、退職後毎月400万円×10%÷12ヵ月分=約3万3千円が健康保険料になってきます。

また、上でもお伝えいしたように、国民健康保険ではもともと扶養に入っていた方にも保険料が発生してきますのでお忘れなく。

年金|退職後に間が空くなら国民年金に加入

年金の場合も、会社員から一時的に無職(もしくは自営業)の状態になるのであれば、会社員時代の第2号被保険者から無職や自営業者の第1号被保険者に変更になりますので、手続きが必要です。

こちらも手続きの期間が退職後14日と決まっていますので、退職後に間が空くようでしたら市区町村役所の年金担当に行きましょう。

配偶者が第3号被保険者だった場合も手続きをする

また、配偶者がいて、在職中は年収130万円未満で扶養に入っていた場合、第2号被保険者が退職することにより、扶養から外れて第1号被保険者になりますので、同様に手続きが必要になります。

国民年金の保険料

国民年金の保険料は、毎年変わっていきますが、平成30年で1ヵ月16,340円となっています。

年金変更の手続きをすることで、毎月再就職するまでの間納付書で国民年金保険料を支払っていくことになります。

上でお伝えしたように、配偶者の扶養が外れた場合は、退職した本人と配偶者の2人分保険料を支払う必要があります。

まとめ

今回は、退職後に自分で行う税金の手続きや納付額についてお伝えしました。

まとめると、

- 所得税

退職した時には所得税が戻ってくる可能性も高い。所得税を返還してもらうには退職後の確定申告が必要。確定申告すべき人は、12月末日にどこの会社にも属していない方(年末調整をしていない方)。 - 住民税

退職後は自分で納付する可能性がかなり高い。金額は、特別徴収として毎月給与天引きされていた住民税×次の5月までの残り月数分。また、6月1日時点で会社に属していなければ、前年の住民税も自分で納付することになる。 - 健康保険

原則、国民健康保険に加入することになる。退職後に期間が空くようでしたら手続きを行いましょう。また、国民健康保険では扶養が無くなりますので、もともと扶養家族がいた場合は、任意継続をおすすめします。 - 年金

第2号被保険者から第1号被保険者に変わります。こちらも退職後に期間が空くのでしたら手続きをしましょう。また、配偶者の方も扶養が外れて第1号被保険者になり、保険料を支払うようになります。

このようになります。税金に関しては、住民税を自分で納める必要がありますし、健康保険や年金でも、自分で保険料を支払うようになってきます。

退職後にこのような支払いがありますので、あらかじめ資金に余裕を持って計画的に退職していくようにしましょう。

主に退職後に個人事業主になられた方向けに書いていますが、より詳しくは以下の記事も参考にしてみてください。

【関連記事】

「個人事業主が納める税金4種類の計算方法」

「個人事業主と健康保険」

「個人事業主が入れる年金の種類と保険料」

無料で確定申告がすぐ終わる

クラウド会計ソフト『やよいの確定申告』は、確定申告を無料で簡単に終わらせることができます。退職後に初めて確定申告をされるという方にも、確定申告をラクに終わらせてくれるツールとして手助けしてくれることでしょう。特に独立開業などで今後も確定申告と毎年関わっていく方は一度便利な確定申告ソフトを試してみて欲しいです。白色申告なら完全無料で登録するだけで簡単に使えますので、ぜひ一度お試しください。

無料でやよいを試す

登録はアドレス入力とパスワード設定だけ