車の購入は人生の中でも大きな買い物の一つですが、個人事業主の方は、上手く経費化することで大きな税金を抑えることも可能になります。

事業で必要になったり節税対策のために購入を検討していたりと、金額も大きくなってくるだけに、ご自身で商売をやっている方は、自動車の購入にも経費のことを考えて慎重になりますね。

今回は、自動車を購入する前、もしくは購入した際に知っておくべき自動車と経費についてご説明していきます。

金額も大きなものになってきますので、税理士さんに丸投げするだけではなく、ご自身でもある程度仕組みを理解して賢く経費計上していきましょう。

| この記事で分かること |

| ❶ 経費で車を購入する時の注意点 ❷ 車購入時の家事按分のやり方 ❸ 車購入時の減価償却の計算方法 |

確定申告は無料で

やよいが使える!

クラウド会計ソフト『やよいの確定申告』は、青色申告も白色申告も無料で利用することができます。やよいの青色申告は1年間無料!白色申告は完全無料です。クラウド会計ソフトの導入を考えている方も、他の会計ソフトと比較している方も、やよいは長い期間無料で使うことができますので、お試しで使ってみてはいかがでしょうか?

無料でやよいを試す

登録はアドレス入力とパスワード設定だけ

経費で車を購入する時の注意点

まず、購入した車を経費にするにあたって、気を付けておきたいポイントをお伝えします。まだ車を購入していない方は、以下のポイントをきちんと理解して購入していきましょう。

事業と関連が無いといけない

まず、他の経費と同じですが、購入する車が事業と全く関係ないと判断されてしまうと、経費として認められなくなってしまいます。

最近ではインターネットだけで完結する仕事も増えてきていますが、「節税になる」とどこかで聞いて必要でもない車を購入して、経費にも認められず維持費だけがかかるなんてことも起こりえます。

- 客先に向かう

- 運搬を行う

- 営業活動をする

- 事業所に向う(出勤する)

など、挙げようと思えばいくらでも出てくるかとは思いますが、経費として計上するのであれば、購入前にきちんと事業での利用目的を明確にしておきましょう。

仕事兼プライベート車であれば家事按分も必要

節税のために高級車を購入する経営者の方もいらっしゃいますが、購入した車が仕事兼プライベート用の車であれば、全額経費にはできず家事按分して経費計上することになります。

例えば、1週間のうち5日を仕事に使っているのであれば、約7割程度を経費として扱います。

反対に節税のために購入したと言っても、仕事でほとんど使わないような場合、経費にできる割合も少なくなってくることもあり得ますので、結果的に無理して高級車を買ったなんてだけのことにもなりかねません。

具体的な家事按分での経費の求め方は以下で解説します。

車の購入費用は減価償却で数年に分かれる

ご存知の方も多いでしょうが、車などの高額で長期間利用できるものに関しては、数年~数十年単位に分けて経費計上することになります。

つまり、車を購入したからといって、その年に全額分を経費計上することができないのです。

極端な話、今年は売上も良かったからといって無理して営業車を大量導入。減価償却で経費が予想以上に少なく、税金もそこまで下がらず…なんてことも起こりえますね。

減価償却については、下の項目でもう少し詳しくご説明しますので、車を購入してもほとんど一括で経費計上できないということを覚えておきましょう。

ローンで購入すると利息しか経費にできない

車のような高額な商品は、ローンを組んで購入するようなケースも多いかと思いますが、とても大事なことなので覚えておいてください。

車をローンで購入した場合、ローンの利息にあたる部分しか経費とすることができず、商品そのものの金額分は経費にすることができないのです。

車を経費計上したいのであれば、一括で買うことを心掛けるようにして下さい。

税理士相談で節税しよう!

自動車は大きなお金が動きますので、どうにかして節税できないかどうかを税理士さんに尋ねてみることも賢いの選択です。すでに事業を営んでいる方は、その他工夫次第で節税できる箇所もアドバイスもらえるかもしれません。無料で相談できて、地域や相談内容から適した税理士を紹介してくれる税理士ドットコムは気軽に税理士を探すことができます。

税理士に相談する

相談無料・24時間対応

車購入で経費計上する時の家事按分の比率の出し方

上でも触れましたが、仕事兼プライベート用の車を購入した時の家事按分の考え方についてこちらの項目でもう少し掘り下げてご説明していきます。

家事按分とは

家事按分(かじあんぶん)とは、すでにお伝えのように、事業主の方が仕事とプライベート両方で使うものに対して支払いをした場合の経費は事業で使う分だけを経費扱いにするという考え方です。

車以外にも仕事兼プライベート用であれば、家賃・パソコン・携帯電話など、いろいろなものに該当してきます。

按分比率は自己申告に近い

仕事とプライベートで何対何の割合で使っているかを出して、仕事分の割合の経費として計上することになりますが、この割合(按分比率)をどのように求めるかと言うと、ほとんど自己申告と言っていいです。

どれくらい仕事で使っているのかは、本人が一番知っていますからね。

とは言え、嘘はいけませんし、税務署から尋ねられた時にきちんと根拠を持って説明できるようにしておかないといけません。

例えばですが、インターネットメインで事業を行っている方が、「週5日間客先に営業しにいっています」と口だけで説明しても、「いやいやあなた、本当に営業で使っているの?相手の名刺とかある?」なんて話になるかもしれません。

自己申告とはいえ、本当のことをきちんと説明できるようにしておいてください。

車の按分比率を求める方法

では、どのようにして按分比率を求めるかと言うと、車の場合

- 走行距離

- 使用日数

いずれかの方法で求めることが一般でしょう。

走行距離を根拠にすれば、少し面倒ですが「仕事で合計〇㎞走って、残り〇㎞がプライベートで使ったから〇:〇の割合で計上しました。」という風に説得力もあるでしょう。

平日のみ事業所が稼働していて、その日だけ仕事で車を使うというような場合、日数で換算して5/7で経費計上する方法もあります。

その際、本当に平日は全て車を使っているのか?という説明までできるようにしておくと良いですね。

車購入で経費計上する時の減価償却の考え方

こちらでは、車を経費にする時に知っておくべき考え方のもう1つ。減価償却の考え方についてご説明していきます。

減価償却とは

上でも触れましたが、減価償却(げんかしょうきゃく)とは、高価で長期的に利用できるものに関しては、数年~数十年に分けて経費計上をしていく方法です。

財務省によって「耐用年数」という、その物が何年使えるかという基準が決められており、その年数間に購入金額を分割して経費計上していくのです。

また、減価償却には『定額法』と『定率法』の2種類いずれかで算出していきます。

計算が簡単な定額法

定額法とは、その名の通り取得原価を耐用年数で割って毎年同じ金額の経費を計上していく方法です。

毎年同じ額が経費となるので計算はしやすいのですが、決められた耐用年数以上使わないとちょっとばかし損をしてしまうこともあります。

例えば、自動車の取得価格が240万円だった場合、乗用車の耐用年数は6年となっていますので、240万円を6年で割って毎年40万円を経費として計上していきます。

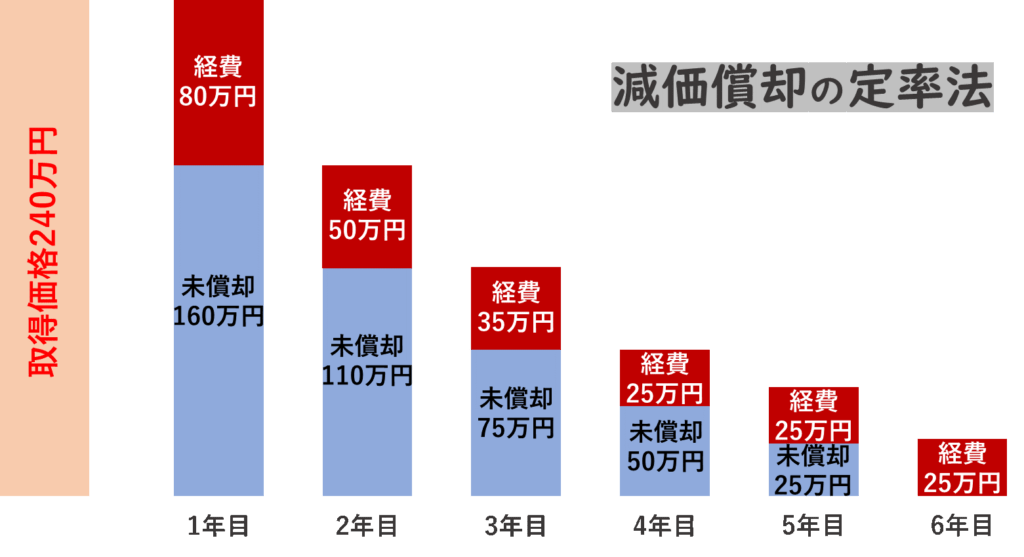

買い替えが早い人におすすめの定率法

一方、毎年同じ割合の金額を経費として計上して減価償却していく方法が定率法で、一定年数経つと経費になる金額が固定されます。

購入してから年数が経っていないほど金額的にも高い金額を経費にできるので、耐用年数よりも早めに使わなくなるような場合は定率法を検討してもいいでしょう。

定額法の例と同じく、耐用年数6年の乗用車を240万円で購入したとしましょう。

耐用年数6年の定率償却率は0.333なので、簡単に言うと前年の未償却分の3分の1ずつ経費にしていきます。

厳密に計算すると端数が生じるのですが、ざっくり計算すると上の図のように経費計上していきます。

車の種類ごとの耐用年数

減価償却の計算をするには車の耐用年数を基に行っていきます。車といっても種類や用途によって耐用年数が変わってきますので、車両の耐用年数を一覧にまとめました。

| 用途 | 種類 | 耐用年数 |

| 一般用 | 自動車(2輪・3輪以外) | 6年 |

| 〃|総排気量0.66ℓ以下の小型車 | 4年 | |

| 貨物自動車(2輪・3輪以外)|ダンプ式 | 4年 | |

| 〃|その他 | 5年 | |

| 報道通信用(2輪・3輪以外) | 5年 | |

| 2輪・3輪自動車 | 3年 | |

| 自転車 | 2年 | |

| リアカー | 4年 | |

| 運送事業用

貸自動車業用 自動車教習用 |

自動車(2輪・3輪含み、乗合車除く) | 4年 |

| 〃|小型車(貨物用:積載量2t以下、その他:総排気量2ℓ以下) | 3年 | |

| 〃|大型乗用車(総排気量3ℓ以上) | 5年 | |

| 乗合自動車 | 5年 | |

| 自転車、リアカー | 2年 | |

| その他被けん引車 | 4年 |

参考:「耐用年数(車両・運搬具/工具)|国税庁」

一般的にプライベートでも使われる車の種類でいえば

- 普通自動車車=6年

- 軽自動車=4年

基本的にこちらを覚えておけば十分かと思います。

中古車を購入した場合の減価償却

以上が、新車を購入した場合の減価償却についてでした。

しかし、車の購入については中古車で十分という方も多いでしょうし、さらには「4年落ちの中古車」が一番節税になるという話もあるように、中古車を購入することで減価償却の考え方も少し変わってきます。

こちらでは中古車の減価償却の考え方についてご説明します。

耐用年数は最低でも2年になる

乗用車の耐用年数は

- 普通自動車=6年

- 軽自動車=4年

でしたが、中古車で購入した場合、それまでに使用していた年数を差し引く形になります。

しかし、車の耐用年数は、中古車を購入しても2年以上になるため、例え4年以上使われていた乗用車であっても2年の耐用年数になってしまうのです。

「4年落ちの中古車」が節税効果があるという話は、車の減価償却が一番短い2年の中で一番新しくて値段も付きやすいものだからです。

特に高級車であれば、数年前の車種であっても価格が下がりにくいので、税金を抑えながら高級車を購入でき、さらには数年後にもそれなりの値段で売却できるということなのです。

購入以外に経費計上できる車関係の出費と勘定科目

ここまで購入に関する内容ばかりでしたが、車関係で経費にできる費用は購入金額だけではありません。

最後に、車に関係して経費として計上できる費用についてご説明します。

車両運搬具|車本体や付属品、諸費用

- 洗車代

- 車検費

- 修繕費

- 検査登録・車庫証明手続代行

など、車両に関してかかった費用も事業と関係ある部分については家事按分して経費計上可能です。

ちなみに車両本体の勘定科目も『車両運搬具』です。

地代家賃|駐車場代

毎月駐車場代を支払っている場合も家事按分して経費計上できます。按分割合は基本的に車両代で計上した割合と同じにします。

ちなみに出先でコインパーキングなどを使った場合は旅費交通費となります。

保険料|自動車保険料

自動車の自賠責保険には加入していることでしょうし、任意保険にも加入している方も多いでしょう。

そちらで支払った保険料も家事按分して経費計上が可能です。こちらも按分比率は上で計上した割合と同じ。

租税公課|自動車関係の税金

車を購入することによって

- 自動車税

- 自動車取得税

- 自動車重量税

などの税金を納める必要があります。

こちらで納めた税金も租税公課として経費計上できます。また、必要になった印紙代も租税公課費に含まれます。こちらも同じく家事按分して経費計上します。

旅費交通費|ガソリン代や高速道路代

実際に自動車に乗り始めて発生した支払いの中で、

- ガソリン代

- 高速道路・有料道路代

- パーキング代

などは、旅費交通費として経費計上できます。

ガソリン代に関しては、これまでの家事按分の割合と同じで計算することが多いのですが、有料道路やパーキングの料金は、事業に関係あるか否かでその都度経費にする・しないを判断した方が楽です。

確定申告は無料で

やよいが使える!

クラウド会計ソフト『やよいの確定申告』は、青色申告も白色申告も無料で利用することができます。やよいの青色申告は1年間無料!白色申告は完全無料です。クラウド会計ソフトの導入を考えている方も、他の会計ソフトと比較している方も、やよいは長い期間無料で使うことができますので、お試しで使ってみてはいかがでしょうか?

無料でやよいを試す

登録はアドレス入力とパスワード設定だけ

まとめ

いかがでしょうか?

車購入時にきちんと事業分を按分して経費計上することで節税効果も出てきます。

車購入については金額も大きくなってきますので、今回の内容を念頭に置いて、さらに具体的には税理士さんなどの専門家に1度相談してみても良いでしょう。

その他コレって経費にできる?

身近でよく使う経費

高額な支払いも経費にできる?

生活費に関わる支払いも経費にできる?

交際費として経費にできる

身だしなみと経費について

確定申告は無料で

やよいが使える!

クラウド会計ソフト『やよいの確定申告』は、青色申告も白色申告も無料で利用することができます。やよいの青色申告は1年間無料!白色申告は完全無料です。クラウド会計ソフトの導入を考えている方も、他の会計ソフトと比較している方も、やよいは長い期間無料で使うことができますので、お試しで使ってみてはいかがでしょうか?

無料でやよいを試す

登録はアドレス入力とパスワード設定だけ