フリーランスとしての所得がある方は、毎年確定申告をしなくてはなりません。特にフリーランスになったばかりの方は、「確定申告では何をすればよいのか?」分からないことばかりですね。

今回は、フリーランスが知っておくべき確定申告の基礎知識や手続きや準備の方法についてご説明します。

確定申告をラクに終わらせませんか?

クラウド会計ソフトを使えば確定申告がかなりラクに早く終わります。口座と連携させて自動仕訳をしたり、スマホを使った領収書撮影、帳簿の自動作成、確定申告書作成ツールなど、確定申告を控えている個人事業主に便利な機能が盛りだくさん!無料で使えるフリープランや1ヵ月無料キャンペーンなどがあり、会計ソフトを始めて使うという方もお試しで使ってみやすいです。登録は無料で簡単ですので、ぜひ一度お試しで使ってみてください。

無料でfreeeを試す

【初心者向け】とにかく簡単!使いやすい

無料でMFクラウドを試す

【簿記知識がある人向け】無料プランが充実

フリーランスの確定申告|基礎知識と必要書類

まずは、フリーランスの確定申告についてご説明します。まずは、初めて確定申告をするフリーランス向けに確定申告の基礎知識と必要書類についての内容です。

確定申告の時期は毎年2月16日~3月15日

フリーランスに限らず、所得がある方の確定申告は、毎年2月16日から3月15日に行います。2019年分の所得等を確定申告する場合、2020年2月18日~3月15日が確定申告の期間となります。

3月15日を過ぎても確定申告を受けてはくれますが、追徴課税といって遅れたペナルティ分の税金が加算されてしまいます。早めに準備を行い、余裕を持って提出するようにしましょう。

フリーランスでの所得1年分を申告する

確定申告の時期は2月16日から3月15日ですが、対象となる所得は前年1月1日から12月31日までの1年分となります。例えば、2020年3月に行う確定申告では、2019年1年分の所得を申告します。

確定申告書の提出ができる日にちは2月16日からですが、年が明ければ1年分の収支も確定してくるでしょうから、早めの準備を行うことはできます。初めて確定申告をする方こそ、早め早めに準備しておくことをおすすめします。

3月15日に所得税も納める

確定申告の提出期限と同じ、3月15日に所得税の納付期限も設けられています。所得税はフリーランスが納める税金で一番高額になり、原則的に一括納付となるため、一度に高額な資金が必要になります。

例えば、経費など引いた後の課税所得が300万円の方は、だいたい20万円前後が所得税になります。ご自身でも大まかな計算はできますので、ある程度の納める予定の所得税分はある程度準備しておきましょう(計算方法は後述します)。

会社員時代は税金の算出や申告も基本的には会社がやってくれていたので、税金についてあまり意識したことがないかと思います。 しかし、個人事業主になったら、税金の計算・申告・納付など基本的には自分でやらなくてはなりません。 いずれは税[…]

確定申告の種類と必要書類

確定申告は『青色申告』と『白色申告』の2種類があり、それぞれの方法で提出書類が違います。フリーランスにおすすめの確定申告の方法と提出書類について解説します。

確定申告は『白色申告』と『青色申告』の2種類

確定申告には白色申告と青色申告と2種類の申告方法があり、申告者の判断でどちらかを選ぶことができます。

| 確定申告の方法 | メリット | デメリット |

| 白色申告 |

|

|

| 青色申告 |

|

|

特徴を簡単にまとめると上のようになります。ズバリ申し上げると、節税効果が非常に重要なので、今後もフリーランスを続けるのであればなるべく早くに青色申告に切り替えることをおすすめします。税金だけでも数十万円分は変わってくることもあります。

ちなみに青色申告では、開業から2ヶ月以内もしくは前年の確定申告での事前申請が必要となっています。間に合わなかった方は、次回の確定申告は白色申告で行い、次々回から青色申告を検討しましょう。

個人事業主の方は税金と深~く関わってきますので、自分で節税方法を知っておくことに全くもって損はありません。売り上げにばかりついつい目が行ってしまいがちですが、税金を押さえることでけっこう生活がラクになるものです。 今回は個人事業主の方[…]

確定申告で必要になる書類

「国税庁の確定申告用紙が印刷できるページ」では、数多くの書類があり、どれを使えば良いのか分かりませんね…。フリーランスであれば、基本的に以下の書類を記入して提出すれば問題ありません。そこまで種類は多くありません。

| 白色申告 | 青色申告 |

|

|

実際に各書類を見てみると今度は、「どこに何を書けばいいのか?」という問題が出てきますが、別記事で解説していきますし、会計ソフトを使っていけばある程度埋められるようになるでしょう。

フリーランスは確定申告書Bを使う

上にも書いていますが、確定申告書は『B』を使いましょう。確定申告書Bは事業所得がある方向けですので、自分で事業をしていてそこからの所得を得ているフリーランスは確定申告書Bですね。

一方で、確定申告書Aは会社員の方が株の配当など一時的な所得があったり、退職後に確定申告をする時に使います。

これから初めて確定申告をするという方は、そもそも「白色申告?青色申告?どっち?」という確定申告の種類に悩んだり、数ある確定申告書の種類の多さに戸惑っているかと思います。 今回は、 確定申告は白色申告と青色申告どちらでやる[…]

確定申告で作成・保管義務がある書類

確定申告で提出する書類は確定申告書と決算書の2種類が基本ですが、提出書類以外にも作成して保管しておく必要がある書類があります。帳簿と領収書です。

| 白色申告 | 青色申告 | |

| 保管書類(7年間) | ・帳簿 (現金出納帳、預金出納帳、買掛帳、売掛帳、経費帳、固定資産台帳) |

・帳簿 (仕訳帳、総勘定元帳、現金出納帳、預金出納帳、買掛帳、売掛帳、経費帳、固定資産台帳) ・領収書、請求書など |

| 保管書類(5年間) | ・領収書、請求書など |

確定申告書の方法で若干違いますが、作成する帳簿の種類も多く、数年分ともなれば量も相当です。確定申告の時期にだけまとめて作成するのではなく、日ごろから定期的に帳簿を付けておく習慣を作りましょう。

青色申告には、簡易簿記と複式簿記という2つの記帳方法があり、それぞれ必要な帳簿が違います。 簡易簿記は現金出納帳・預金出納帳・買掛帳・売掛帳・経費帳・固定資産台帳の6つの補助簿、複式簿記は簡易簿記と同じ6つの補助簿に加え、仕訳帳と総勘[…]

補助簿とは、主要簿だけでは分からない内容を補うための補助的な帳簿で、大きく分けると補助元帳と補助記入帳の二つに分けられいくつかの帳簿から構成されています。 全ての補助簿を作る必要はありませんが、現金出納帳・買掛帳・売掛帳・経費帳・固定[…]

複式簿記とは、帳簿の記帳方法の1つで、2つ以上の勘定科目を使って「目的(理由)」と「手段(結果)」を記録するのが特徴です。 仕入高 10,000 現金 10,000 複式簿記の場合、このように1つの取引[…]

確定申告をラクに終わらせませんか?

クラウド会計ソフトを使えば確定申告がかなりラクに早く終わります。口座と連携させて自動仕訳をしたり、スマホを使った領収書撮影、帳簿の自動作成、確定申告書作成ツールなど、確定申告を控えている個人事業主に便利な機能が盛りだくさん!無料で使えるフリープランや1ヵ月無料キャンペーンなどがあり、会計ソフトを始めて使うという方もお試しで使ってみやすいです。登録は無料で簡単ですので、ぜひ一度お試しで使ってみてください。

無料でfreeeを試す

【初心者向け】とにかく簡単!使いやすい

無料でMFクラウドを試す

【簿記知識がある人向け】無料プランが充実

フリーランスの所得と確定申告の関係・会社員との違い

フリーランスになりたての方は、所得がまだ低い段階の方も少なくないでしょう。必要経費等を引いた後の所得が38万円以下の方は、確定申告の必要がないケースもあります。

また、会社員時代は確定申告などやったことない人が大半ですよね。フリーランスと会社員との確定申告に関する違いについてもご説明します。

38万円の所得を超えると確定申告は必要

確定申告は、基本的に所得金額が38万円を超えると行う必要があります。独立したてで所得金額が38万円以下のフリーランスは、確定申告の義務がありません。

所得とは=売上-経費ですので、開業のために準備をして多くの費用がかかった方は、売上が多くても所得は低いことも考えられます。

ちなみに、この38万円は基礎控除額の38万円です。確定申告では全員一律で38万円が控除されることが決まっているので、所得金額が38万円の場合、所得金額38万円―基礎控除額38万円=課税所得金額0円となります。結果として所得税を納める必要はないということで、確定申告をする義務はないわけです。

赤字がある場合にはしっかり確定申告した方が良い

一方、売上よりも経費が多かった場合の赤字のケースでは、確定申告をした方が良いケースが多くなります。理由としては、青色申告にすることで赤字を3年間繰り越しすることができるからです。

青色申告では3年赤字が繰り越せる

青色申告の場合に限り、3年間の赤字の繰り越しができ、赤字と黒字の相殺により数年後の税金を抑えることも可能です。

| その年の収支 | 相殺後の課税所得金額 | |

| 今年 | △300万 | |

| 翌年 | +100万 | △200万=△300万+100万 |

| 2年目 | +100万 | △100万=△300万+100万+100万 |

| 3年目 | +300万 | +200万=△300万+100万+100万+300万 |

例えば、今年が300万円の赤字だとします。翌年が100万円の黒字ですが、相殺すれば△200万円と赤字です。つまり所得税は発生しません。

2年目も100万円の黒字ですが、まだ△100万円と赤字ですね。そして、3年目に300万円の黒字になり、相殺すると+200万円となりました。青色申告にすることで3年目に初めて所得税が発生するわけです。

赤字の申告をしていなければ、翌年の100万円の所得があった年から所得税を納める必要があります。

フリーランスと会社員の確定申告の違い

会社から独立して初めて確定申告をするフリーランスの方も多いでしょう。会社員の頃は確定申告をしたことがない方がほとんどでしょうが、確定申告の代わりに会社で年末調整をしてくれていました。

年末調整によって次年度の納税額が決まり、税金は給与天引きされていたので、確定申告や納税などの本来自分でやらなければならないことは会社を通してやってくれていたのです。

フリーランスになったのであれば、会社のように代わりに行ってくれる人がいませんので、自分で申告から納税までする必要があるのです(費用を払って税理士に代理人になってもらうことは可能です)。

転職、独立、定年退職などと、理由は様々でしょうが、今まで勤めていた会社を退職した場合、確定申告しなければならないケースがあります。 日本国民には納税の義務があり、そのためには確定申告の必要があります。 とは言っても、確定申告なん[…]

フリーランスが確定申告するまでにやっておきたいこと

確定申告のことはおおよそ分かっていただけたと思いますので、こちらではフリーランスが確定申告に向けてどのような準備をしていけばいいのかをご説明します。

白色申告か青色申告を決める

まず、白色申告と青色申告のどちらか申告方法を決めましょう。

白色申告か青色申告によって、用意する書類も変わってきます。上記でもお伝えしましたが、帳簿作成が簡単なのは白色申告ですが、青色申告は節税などのメリットも多いので、先々の納税のことも考えて納得のいく方を選びましょう。

ただし、青色申告は事前に「青色申告承認申請書」の提出が必要で提出期限がありますので、早めに決めて書類提出しておく必要があります。詳しくは下の記事も参考にしてみてください。

確定申告を青色申告で行うことで多くの節税効果がありますが、確定申告をする直前になって「青色申告をしたい」と、申し出てもすぐにできるものではありません。 青色申告を行うには事前に『青色申告承認申請書』を提出しておかなければなりません。 […]

税金や帳簿に関する基礎知識を身に付けておく

特に初めて確定申告をする方は、分からないことばかりで何をどうすれば良いのかすら分からないと思います。少しずつで良いので、まずはこのようにして確定申告に関する知識を身に付けていきましょう。フリーランスが特に知っておくべきことは以下の4つです。

確定申告で必要な帳簿は日ごろから作成しておく

上でもお伝えしましたが、確定申告では帳簿の作成義務があります。提出の必要はありませんが、5~7年の保管義務があり、万が一税務調査が入るような場合には提示を求められます。

スマホの方は横にスライドできます→→

| 白色申告 | 青色申告 | ||

| 記帳方法 | 簡易簿記 | 簡易簿記 | 複式簿記 |

| 控除額 | なし | 10万円 | 65万円 |

| 作成義務がある帳簿 | 補助簿 | 補助簿 | 主要簿

補助簿 |

種類も多く聞いたことが無い帳簿の名前ばかりでしょうが、基本的な考え方が分かれば事業用の家計簿のようなものとして作成できます。ただし、全て手書きになると相当な作業量になるので、会計ソフトの導入も検討してみてください。

それぞれの帳簿の内容や作り方についてはリンク先を参考にしてください。

使った経費はしっかり計上する

フリーランスがしっかり節税する第一歩は、使った経費をしっかり計上して所得を減らすことです。使った経費は、勘定科目で振り分け、何にいくら使ったかが分かるように帳簿に残しておきましょう。また、領収書等の保管も忘れずに。

勘定科目(かんじょうかもく)とは、事業の収益があった時や費用を使った時などに、どのような内容だったのかを分類しておくための項目のことです。 一般的にどの収支に対してどの勘定科目を使うかはある程度決まっていますが、「○○の費用は△△」と[…]

フリーランスは家事按分をよく使う

フリーランスが経費について考える上で、とても大事になるものが『家事按分』です。家事按分とは、事業用とプライベート用どちらでも使っている費用の一部を経費にすることで、家賃や携帯電話の利用料金などが挙げられます。

例えば、自宅で少しでも作業しているのであれば、一般的に家賃の3~5割程度を経費にすることができます。フリーランスであれば、少なからず自宅作業もあるでしょうから、家事按分のことはしっかり覚えておきましょう。

家事按分(かじあんぶん)とは、個人事業主が事業用とプライベート用どちらにも該当する内容で支払いをした場合に支払いの一部を合理的な理由で経費として計上することです。 個人事業主の方には、自宅で作業をしていたり、携帯電話を仕事兼自分用とし[…]

所得税の計算方法をある程度理解しておく

フリーランスが大きく関わってくる税金が所得税です。所得税は『累進課税』といって、所得が多くなれば税率も高くなる仕組みです。

実際の確定申告の際には細かく計算していきますが、大まかな計算方法は事前に知っておくと良いでしょう。上でもお伝えしましたが、所得税の納付期限は確定申告と同時なので、所得税分はある程度準備しておくべきですからね。

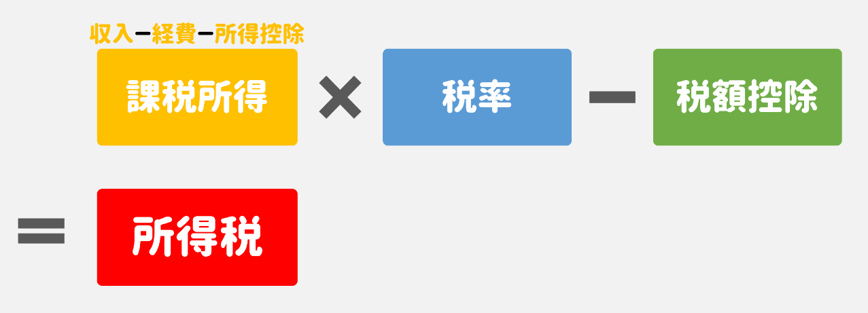

所得税の計算方法を簡単にまとめると上図の通りです。詳しくは以下の記事を参考にしてください。

個人事業主になると所得税もより身近なものになってきます。ご自身で所得税の計算方法もある程度は理解しておきたいところですね。 詳しい内容は本文中でご説明しますが、所得税の計算方法を簡単にまとめると【課税所得×税率-税額控除】とな[…]

事業用の財布と銀行口座を作る

帳簿を作りやすくするために、個人と事業での財布・口座・クレジットカードなど、お金の管理を分けておきましょう。

事業と個人用の口座が一緒になっていて、経費と個人的な支払いが同じ口座から引き落とされていたとすれば、本来書く必要がない個人的な支払いも帳簿に書く必要が出てきます。ようするに、帳簿を付ける手間が増えてしまうということです。

資金管理もやりにくくなってしまいますので、フリーランスになったのであれば事業用・プライベート用の資金管理は分けるようにしましょう。

これから個人事業主になる方やすでに個人事業主の方は、事業用の銀行口座を個人用と分けて作っておきましょう。 個人事業主になって確定申告をするようになれば帳簿の作成義務が出てくるのですが、個人用と事業用で銀行口座を分けて管理することで帳簿[…]

領収書の保管と帳簿の作成

繰り返しますが、確定申告をするフリーランスは帳簿の作成義務があります。帳簿は日々の収支を記録するものとなりますので、確定申告前にまとめて行うのではなく、なるべく毎日(もしくは週1や月1)で定期的に付けておくことをおすすめします。

日々の仕訳をしっかりとやっておく

経費として支払った分の領収書はきちんと整理して保管しておき、売上の入金や経費での出金がある場合には帳簿に付けていきまましょう。

確定申告の直前に慌てて領収書を書き集めたり、会計ソフトに取引内容を入力する方が多いですが、日ごろからある程度処理しておく習慣を付けておけばそこまで苦にはなりません。

週1~月1など頻度は取引量にもよりますが、事前に準備しておけば確定申告の時期に慌てなくて済みます。

デジタルでできることが増えている現在では、手書きで帳簿を付ける方は減ってきており、多くの方が会計ソフトに数字を入力するだけで終わらせています。業務終了後にちょっとパソコンを触って数字入力するだけで済みますので、習慣付けもしやすいですね。

確定申告をラクに終わらせませんか?

クラウド会計ソフトを使えば確定申告がかなりラクに早く終わります。口座と連携させて自動仕訳をしたり、スマホを使った領収書撮影、帳簿の自動作成、確定申告書作成ツールなど、確定申告を控えている個人事業主に便利な機能が盛りだくさん!無料で使えるフリープランや1ヵ月無料キャンペーンなどがあり、会計ソフトを始めて使うという方もお試しで使ってみやすいです。登録は無料で簡単ですので、ぜひ一度お試しで使ってみてください。

無料でfreeeを試す

【初心者向け】とにかく簡単!使いやすい

無料でMFクラウドを試す

【簿記知識がある人向け】無料プランが充実

フリーランスが確定申告でやることまとめ

実際に確定申告をする際、いつ・何を・どこに申告したらいいのか、確定申告の手続きの流れを説明したいと思います。

確定申告を行う時期と準備期間

上でもお伝えしましたが、確定申告を行う期間は翌年2月16日~3月15日です。(曜日の関係上、多少前後することもある可能性もあります。)この期間内ならいつでも申告可能です。

実際に作業し始める時期の目安

実際にいつから確定申告の準備をし始めるかと言うと、年が明けたころから開始し始めることがベストです(仕訳などの日々やることは年内に終わらせておくと良い)。年が明ければ、売上高も使った経費も後から変更になることもほぼないので、早めの準備ができます。

一通り用意ができた段階で、合っているか不安な方は税務署などに相談してみます。年が明けても2月16日以前であれば、税務署も空いていて相談しやすいでしょう。

逆に、ギリギリまで確定申告の準備をしていないと、他の申告者も増えてきますので、税務署も混んで、問い合わせも繋がらず…と、余計に時間がかかってしまいます。

必要書類の記入と提出

繰り返しますが、白色申告と青色申告の提出書類は以下の通りです。

| 白色申告 | 青色申告 |

|

|

上記でも説明しましたが、帳簿や領収書などは保管しておくだけで提出の必要はありません。

確定申告書類の提出方法

確定申告の期間を確認し、提出用の書類も準備できたら、あとは実際に提出するだけですね。

それでは、確定申告の書類の提出方法を3つご紹介します。

①税務署に直接持っていく

あらかじめ書類を完成させて持って行ってもいいですし、税務署で記入することもでます。

税務署で記入する場合は、署員に聞きながら記入できるというメリットもありますが、確定申告の時期はかなりの混雑が予想されます。

②税務署に郵送する

確定申告書は信書に該当するので、ゆうパックや宅急便などではなく、日本郵便からの郵便やレターパックで送りましょう。

③e-Taxを使う

国税庁が運営しているオンラインの国税電子申告・納税システムです。

わざわざ税務署に行く手間も省けますし、自宅で簡単に申告できるというメリットもありますが、電子証明書(マイナンバーカードなど)とその電子証明書を読み込むICカードリーダーを用意しておく必要があります。

確定申告を簡単に終わらせたいなら会計ソフトが便利

度々お伝えしていますが、確定申告の負担を少しでも軽減したいのであれば、会計ソフトの利用を前向きに検討しましょう。帳簿や申告書類の作成の負担や人為的なミスを減らすことができます。

確定申告を税理士に依頼するとなれば10万円程度がかかりますが、会計ソフトでは月額1,000円程度で利用可能です。従業員を雇っていないフリーランスの方であれば、会計ソフトがおすすめですので、まずは無料プランからお試しください。

個人事業主になると確定申告や帳簿作成の義務が出てきますね。 そんな確定申告などを簡単に終わらせるためのツールとして会計ソフトはご存じかと思いますが、いまいちよく分からなくて使って良いものか?どれが良いのか?と、なかなか導入に踏み切れて[…]

確定申告をラクに終わらせませんか?

クラウド会計ソフトを使えば確定申告がかなりラクに早く終わります。口座と連携させて自動仕訳をしたり、スマホを使った領収書撮影、帳簿の自動作成、確定申告書作成ツールなど、確定申告を控えている個人事業主に便利な機能が盛りだくさん!無料で使えるフリープランや1ヵ月無料キャンペーンなどがあり、会計ソフトを始めて使うという方もお試しで使ってみやすいです。登録は無料で簡単ですので、ぜひ一度お試しで使ってみてください。

無料でfreeeを試す

【初心者向け】とにかく簡単!使いやすい

無料でMFクラウドを試す

【簿記知識がある人向け】無料プランが充実

まとめ

フリーランスには確定申告は避けて通れません。今回お伝えした内容をまとめると、以下の点が重要になります。

- 確定申告は2月16日~3月15日に所得と納税額を税務署に知らせるために行う

- フリーランスは青色申告がおすすめ(青色申告には事前申請が必要)

- 確定申告には提出用の書類だけでなく、保存義務がある帳簿も作成する必要がある

- 税金を抑えるためには経費の抜け漏れを忘れずに!

- 確定申告の時期ギリギリに開始するのではなく、早め早めの準備を!

- 確定申告を簡単に済ますためには会計ソフトがおすすめ

初めて確定申告となればかなり大変になりますが、税務署や商工会に相談したり会計ソフトを利用することで、負担も徐々に減っていくことでしょう。

確定申告まで終わらせることができれば、フリーランスとしてまた1つ成長できるでしょうから、ぜひ前向きに準備を進めていってください。